薬局を譲渡する手段としてM&Aは大変有用です。正しい知識を身につけ、優れた選択肢として利用してください。

この記事は以下のような心持の方を対象にしています。

・薬局経営の第一線で頑張ってきて、少なからずやりがいのある仕事。 ただ、そろそろ後継者のことも真剣に考えないと。

・知り合いの薬局の社長はもう売却して悠々自適、なんだか楽しそうで羨ましい。

・いつでも売ることはできるけど、いつ売ったらいいかわからない。

薬局経営者としてそんな悩みをお持ちじゃないでしょうか? 私自身、薬局を経営していますが、幸いにも自身はM&A実務の経験があり、事業を第三者に譲渡する際の知見があるため、特に不安は感じていません。

ただ、多くの薬局経営者の方は、M&Aについて仲介業者のパンフレットでしか知りません。明らかに情報不足のまま、事業承継に踏み切れずにおられる方も多いと思われます。

本稿では薬局M&Aの基本的な情報として、概要、特徴、メリットやデメリットから具体的な売却価格の算定方式まで解説します。 また、応用的な内容としていつ売るべきか、タイミングの決め方、M&Aの準備期間や 高く売る方法、周囲に秘密のまま売る方法をご紹介します。

M&Aは少し敷居が高いかも知れませんが、特に後継者問題の解決手法としてはとても優れた資本取引です。是非、正しい知識を身につけ、ご自身の有意義な人生のために、ご活用ください。

Contents

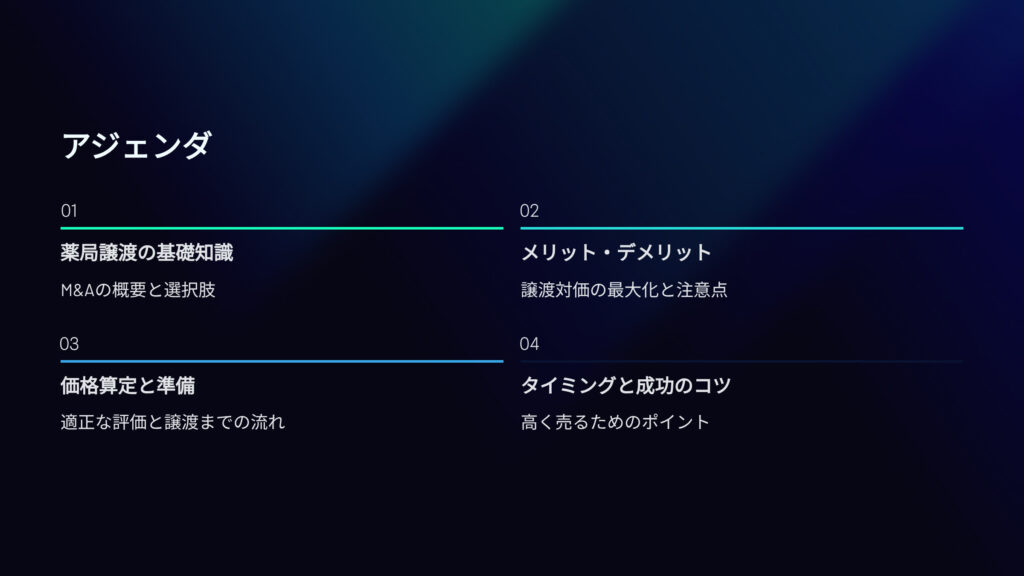

M&Aを利用した薬局譲渡の基本的事項

この章ではM&Aの基礎知識につき解説します。既に詳しい方は一気に読み飛ばしてOKです。

概要:薬局譲渡におけるM&Aとは

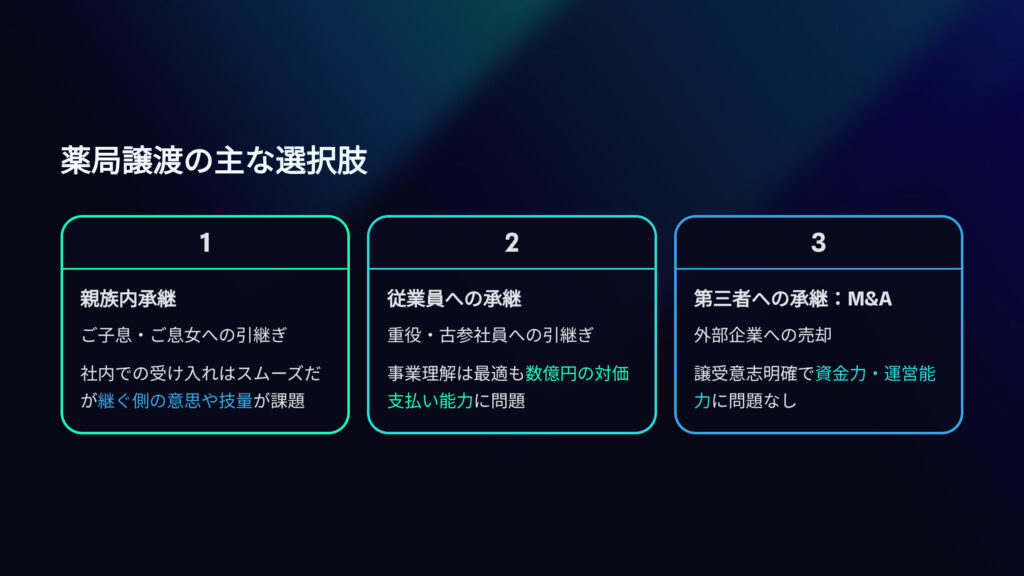

薬局を他者へ譲渡する手段は主に以下の3つです。

- 親族内承継

- 従業員への承継

- 第3者への承継:M&A

親族内承継の特徴

親族内承継は主に経営者のご子息、ご息女への承継となります。中小企業に多いタイプの事業承継のパターンで、社内でも既定路線として受け入れられている場合も多く、スムーズな承継が期待できます。また、従業員や第三者への承継の際に問題となる「対価」についても、当事者間では特に問題となりません。

ただし、継ぐ側の意思や技量の問題は根深く、しかも、通常はオーナー経営者がその本心を聞くことが困難なため(特に日本人のメンタリティは社長になると言い出しづらい)、いざ、継ぐ段階になって「実は・・・」となる恐れもあります。

従業員への承継

長年、助けてくれた番頭さんに花を持たせたい気持ちはわかりますが・・・

従業員への承継は主に古参の社員(専務や常務といった重役)への承継となります。創業当時から「いつかはのれん分けを・・・」といった口約束が交わされていることもあるでしょう。従業員への承継の場合、事業への理解という意味では最適な後継者と言えます。また、当該社員が会社内でリーダーシップを持っている場合には、スムーズな承継が実現できそうです。

ただし、従業員への承継で最も大きな課題は対価です。会社の規模にもよりますが、5~10軒の薬局を経営するそこまで大規模と言えない会社であっても、正当な譲渡対価は数億円に上ります。

いくら重役と言えども、譲渡対価を支払う能力はないでしょう。また、通常は代表者が法人の連帯保証人となっていますが、一般的な会社員の感覚からすれば、何億円もの借金の連帯保証人になることに大きな抵抗を感じることでしょう。

第三者への承継:M&A

M&Aは親族内承継と違い、そもそも、譲受意志の明確な第三者への承継です。通常は規模の大きな会社が譲り受けるので運営能力も問題ありません。また、財力もあるため、従業員への承継の際にハードルとなった対価の支払いや連帯保証も当然、引き受ける前提です。

つまり、M&Aは親族内承継や従業員への承継の際に問題となる事項が見事に解決された承継手段であると言えます。

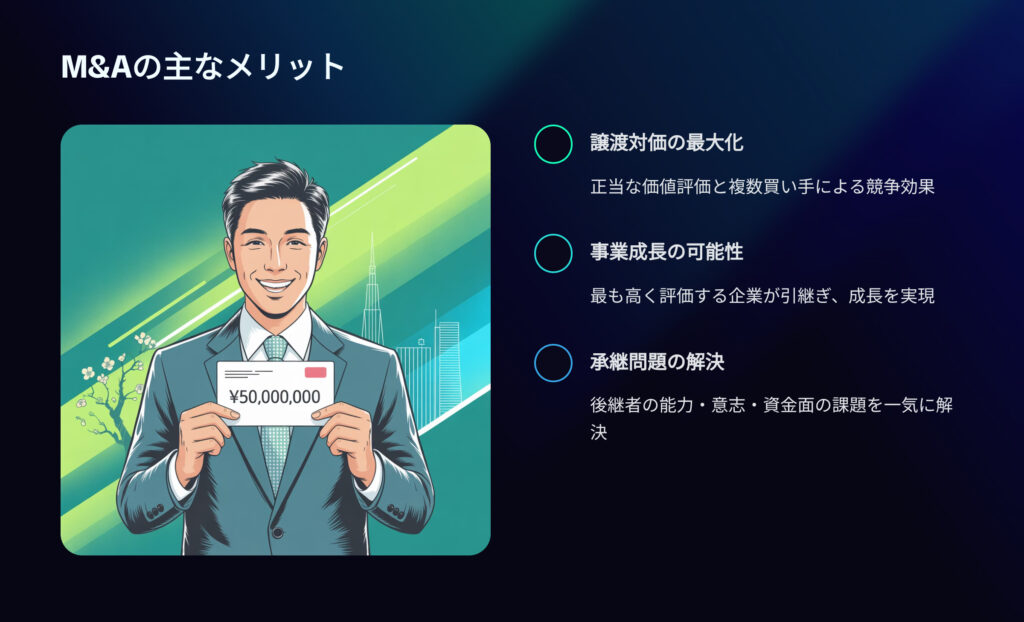

薬局譲渡の際のM&Aのメリット

前述の通り後継者の能力や意志、経済面は薬局譲渡におけるM&Aのメリットです。ただし、M&Aの最大のメリットは以下の2点です。

- 譲渡対価が最大化される(経済的メリット)

- 最も会社を成長させる法人が引き継ぐ(社会貢献)

M&Aは譲渡対価を最大化する

M&Aは譲渡対価を最大化します。これは値段を吊り上げるといったネガティブな意味ではなく、正当な対価が算定されるということです。親族内や従業員への承継と違い、言ってみればドライに価格算定することになりますし、通常は複数の譲受候補に打診するため、いくつもの試算結果を検討することになります。自身の人生をかけた会社を手放すわけですから、その価値を高く評価してくれる会社を選ぶことが重要です。

お金が全てではないですが、価値を象徴(価値それ自体)であることは事実です。

あなたの会社に最も大きな価値を感じているのが誰かM&Aで明らかになります。

M&Aは最も会社を成長させる買い手が引き継ぐ

前項の譲渡対価でも述べましたが、M&Aでは会社の価値を最も高く評価している会社が引き継ぎます。つまりそれは、最も成長させる自信のある会社が引き継ぐということになります。M&Aを通じて、社会全体に良い影響を与えることになります。

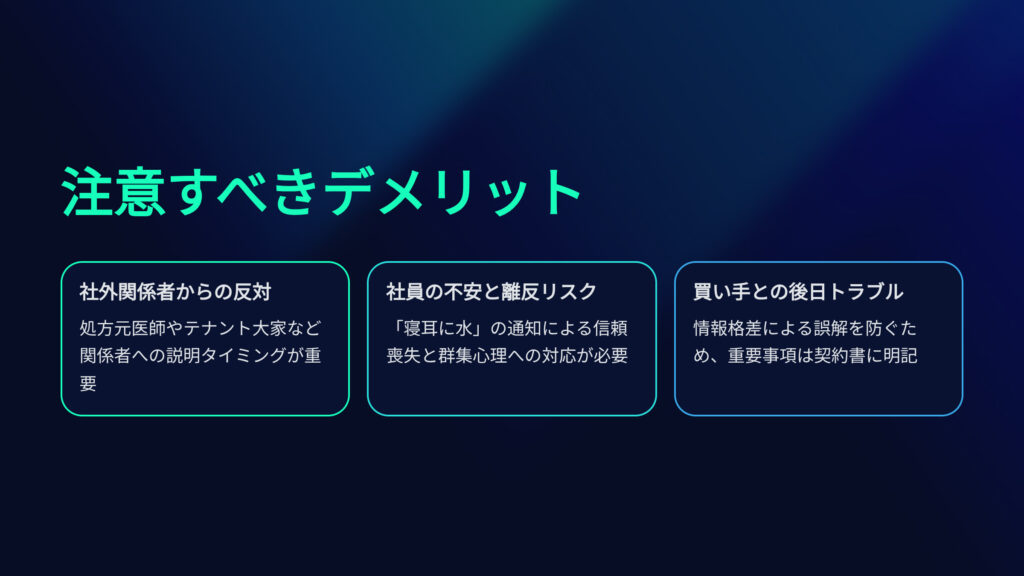

薬局譲渡の際のM&Aのデメリット

薬局譲渡におけるM&Aのデメリットは情報管理の厳格さからくるものが多いです。主に以下の通りです。

- 社外の関係者から反対されることがある

- 社員の離反

- 買い手とのM&A後のトラブル

M&Aは社外の関係者から反対されることがある

M&Aは機密性の高い取引になるため、通常は最終契約締結前後のM&A完結間近まで関係者に秘密のまま進みます。ところが、いざ契約締結となったときに処方元医師やテナント大家など関係者から反対されることがあります。特に情報漏洩などで、噂話となって正式な説明の前に漏れ聞いた場合などではトラブルになりやすいです。事前説明のタイミングや順序など極めて丁寧な対応が求められます。

事前説明の必要な先を整理して、スケジュールに落とし込むことが必要です。

社員の離反

一部のキーマンを除いて社員への情報開示は最終契約締結後になります。社員とすれば譲渡が決まった後に寝耳に水で告知されるわけですから、大きな驚きをもって受け取られます。伝え方次第では悪意を持って解釈されることにもなりかねません。説明内容や場所など慎重に準備します。いわゆる群集心理が働くと炎上→離反という最悪の結果を招きます。特に、聞かれる可能性の高い質問に対しては、事前に予想して回答を用意しておくことで、火種を消す必要があります。

買い手とのM&A後のトラブル

M&Aは売り手と買い手で決定的に情報格差があります。買い手は通常、数十~数百ページ程度の紙の資料でしか会社の事を知りません。当然ですが、資料を読んだくらいでは会社の事を完全に理解することなど出来るわけがありません。売り手のオーナーに悪気が無かったとしても、聞かれてないので答えてないことは当然あります。アドバイザーと入念に打ち合わせ、なるべく早い段階から多くの情報を伝え、決定的な事項は契約内容に落とし込むべきです。

言った言わないではなく、重要なことは書面に残すことで後のトラブルを防ぎます。

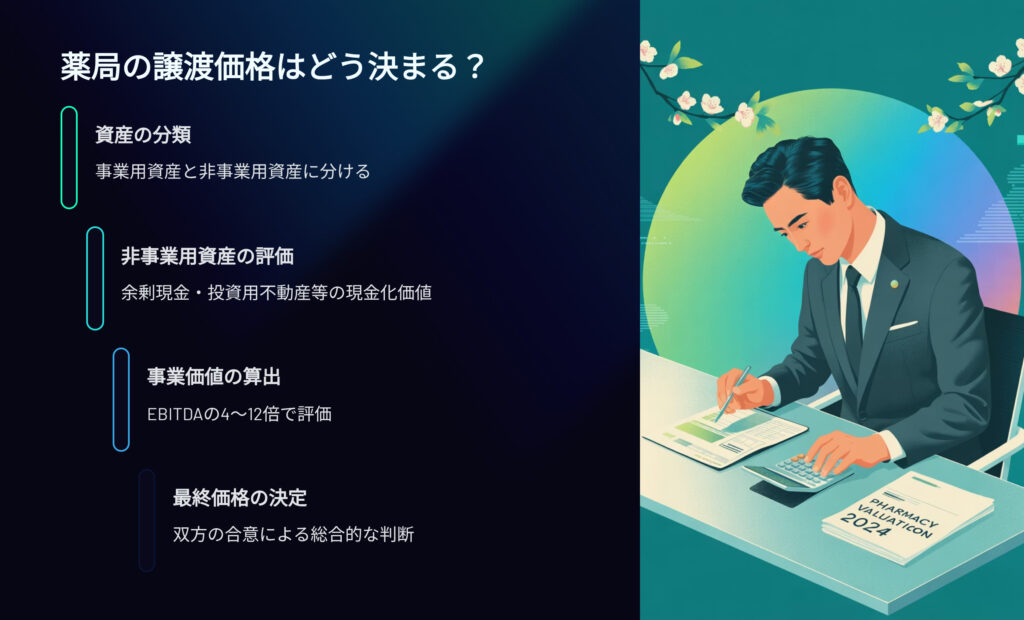

薬局譲渡価格の計算方法

M&Aの際の譲渡価格の計算方法としてはいくつかの手法がありますが、今回は初めての方向けなので以下の通り簡単にご紹介します。ただ、簡単にと言っても価値算定のエッセンスになりますし、そもそも難解なMBA用語を駆使しても(ググるといくらでもでてきます)、相手のある交渉事なので、数学で答えはでません。

①資産を事業用資産(在庫や薬局建物、調剤機器)と非事業用資産(余剰現金、投資用マンションとか養老保険)に分ける。負債は難しいので今回は省略。

②非事業用資産は単純に現金化した際の額を算出

③事業用資産は様々な要因を加味してEBITDAの4~12倍程度で評価

④合計額(②+③)を算出する。以上。

難解な数式を駆使しても、結局、売買は双方の合意が必要です。ここはあまり深入りしても実りありません。軽く流してOKです。

M&Aを利用した薬局譲渡(応用編)

前章までで、初めて薬局を譲渡しようとお考えの経営者の皆さんにも、M&Aの有用性が伝わったと思います。ここから先は、実際にM&Aで会社を譲渡しようとする場合に必要な付加的な情報を記します。

薬局を譲渡するまでの準備期間

実際にM&Aを決断してから、譲渡、対価決済までの期間は、当然まちまちですが、概ね半年程度はかかります。また、買い手が上場企業の場合、決算時期などM&Aを控える時期もあるため、余裕を持ったスケジュールが必要になります。

切羽詰まってから、準備したのでは間に合いません。

また、交渉事はいつも、焦ってる方が不利になりますので、事前準備に時間をかけましょう。

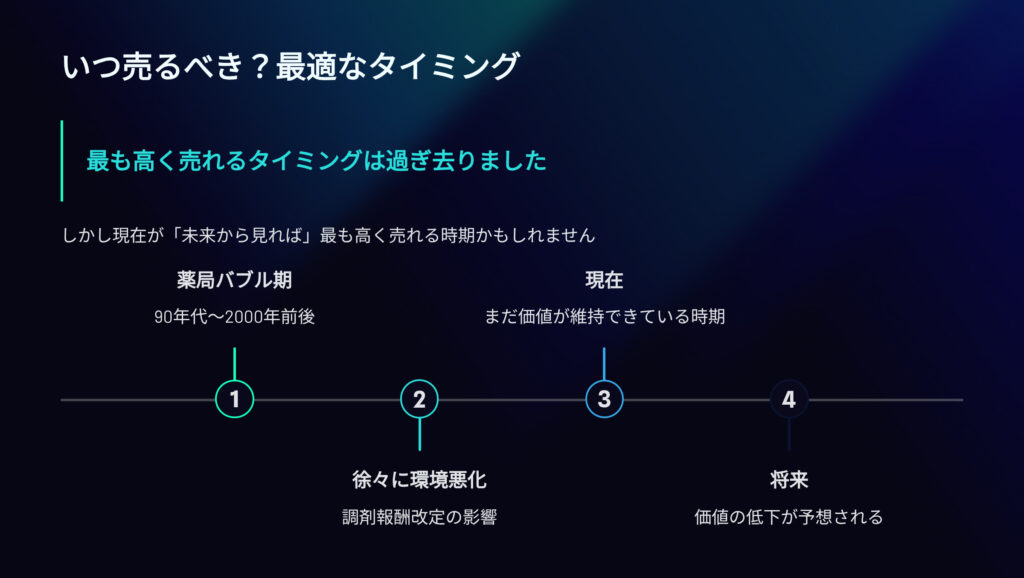

いつ薬局を譲渡するべきか、最も高く売れるタイミングは?

薬局のM&Aも株式売買の一形態なので高く売れる時期や反対に安くなる時期はあります。ただし、全体的な兆候としては実はもう、ピークをすぎているといわれています。つまり、最も高く売れるタイミングは過ぎ去った後です。逆に言えば、今が最も(未来から比べれば)高く売れるタイミングと言えるかもしれません。

90年代~2000年前後の薬局バブルの時代を懐かしむのはいいですが、薬局の経営環境があの時代に戻ることはありません。正確に現状認識すべきです。

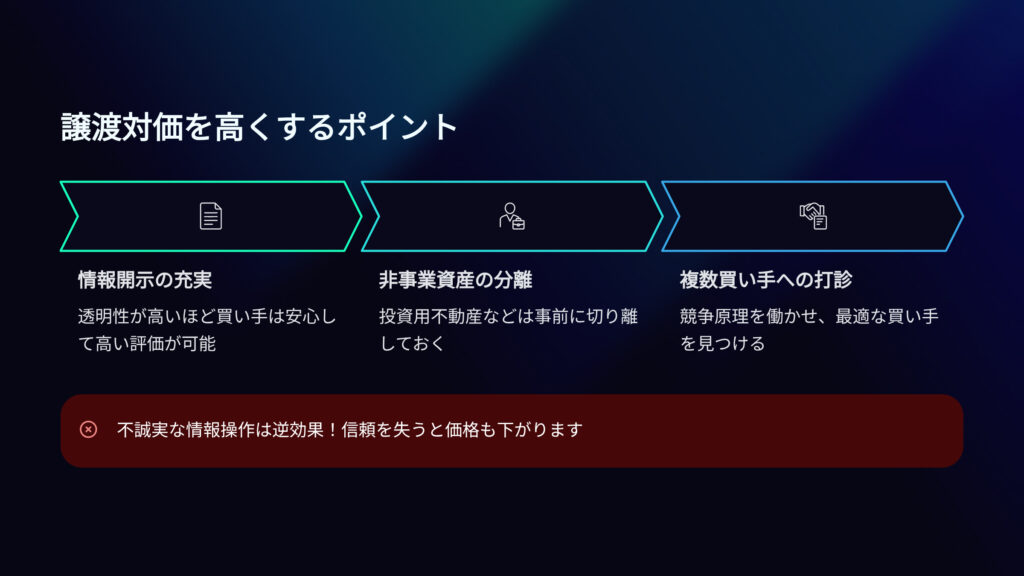

薬局の譲渡対価を高くする方法

買い手に対して不誠実な情報操作などをして不当に価値を高く見せるような行為はダメです。薬局の場合、M&A巧者は圧倒的に買い手です。なぜなら買い手は数十回のM&Aを繰り返してますが、売り手は通常、初心者だからです。なので、隠したり、ウソをついたりして高い株価を引き出そうとする行為は、通用しません。むしろ、情報量が少ないと、買い手としても踏み込めないので、株価が低くなりがちです。

ネガティブ情報は隠していたのか、忘れていただけなのか、相手からはわかりません。後から発覚すると、単純に信頼(と株価)を失うだけです。

逆に言えば、情報量を増やすと譲渡対価は高くなります。どの買い手の提示価格が高くなるかはわかりませんが、評価が分かれるようになるからです。

また、事業に関係のない資産は事前に現金化するか、会社を切り離しておくと良いです。買い手が欲しいのは薬局であって、マンションではないからです。

正当な対価を得るためのノウハウに関しては、是非、YAKUDACHIにご相談ください。

周囲に伏せたまま薬局を譲渡する方法

地域でのお付き合いや処方元のDrとの関係で、譲渡したことを伏せていたいというニーズは結構あります。薬局名や会社名、代表者の肩書など買い手との交渉次第で維持できることもあります。

ただ、秘密にしておくのではなく、いったん2~4割程度の部分的な出資を受ける形でワンステップ挟むだけでも、多くの関係者に「資本業務提携先」として買い手を紹介できるようになります。いったんお付き合いが始まれば、その後の子会社化の際も、受け入れられる可能性は高いです。

売り手にとっては一見、難しいと思われる要求も、意外と買い手にとっては承諾できる場合もあります。あきらめずに提案しましょう。

薬局のM&Aを利用した譲渡につき、理解は進みましたか?

薬剤師にとって、M&A業界は完全に異業種だと思います。使う単語も聞きなれない金融用語ばかりで、理解しづらくとっつきにくいです。ただし、既述の通り、薬局の後継者問題解決にはM&Aは不可欠です。一部にはネガティブなイメージもありますが、正確な知識を手に入れ、事業承継の有用な選択肢としてご活用いただければ幸いです。自分自身や家族はもちろん、一緒に働いてくれた仲間のためにも、そして地域社会全体の為にもM&Aを利用してベストな承継先を選択してください。

薬局の事業承継は売り手完全無料のYAKUDACHIにご相談ください。皆様からのご連絡お待ちしております。

売却希望、株価算定のご相談、また、独立希望の薬剤師さんからのご相談も弊社Webサイト問い合わせフォームよりご連絡ください。

調剤薬局M&Aと収益改善|売却・買収を成功させるためのポイント